iDeCo(イデコ)を始める際にどの運用商品を選んでいいか分からず、始められないという方もいるでしょう。

元本割れを恐れて、どの投資信託を選んでいいか分からない。

しかし、悩んでいる間に定期預金や保険などの元本確保型で始めて少しでも節税効果を得る方が得策。

また、掛金の拠出が続けられるか不安という方もいるでしょう。

そこで今回は、下記ポイントについて解説します。

- iDeCoは元本確保型を選んでもデメリットはない?

- iDeCoの掛金拠出が不安な場合の対処法

iDeCoを始めようと思いながら、一歩が踏み出せないという方は参考にしてください。

元本割れはイヤ!|元本確保型を選んでもデメリットはないか?

個人型確定拠出年金iDeCo(イデコ)は自分で選んだ商品で運用し、その運用結果によって将来の受け取り額が決まります。

運用商品は「元本確保型」と「元本変動型」に分類されます。

「元本確保型」は元本保証の定期預金や保険、「元本変動型」は元本保証のない投資信託などです。

元本確保型は元本保証ではありますが、iDeCo(イデコ)は手数料がかかるため、手数料を考慮すると元本割れする可能性があります。

現状の定期預金の金利は年0.002%程度。

一方、iDeCo(イデコ)の手数料は、掛金拠出時に最低でも毎月171円かかります。

つまり、現状の金利状況が続けば、受け取る利子よりも支払う手数料の方が多くなり、資産が目減りするというデメリットがあります。

しかし、iDeCo(イデコ)の掛け金は全額所得控除。

所得税・住民税の節税効果を考えれば、「元本確保型」でもiDeCo(イデコ)に加入する価値はあります。

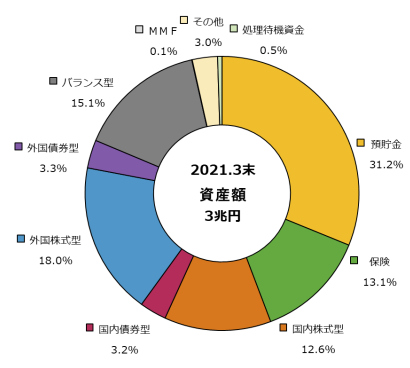

実際、iDeCo(イデコ)の運用商品の構成比は、預貯金や保険の「元本確保型」が44.3%を占めています。

(出典:個人型確定拠出年金統計資料)

どの商品で運用するかで加入を迷っているくらいであれば、元本確保型商品で始める事をオススメします。

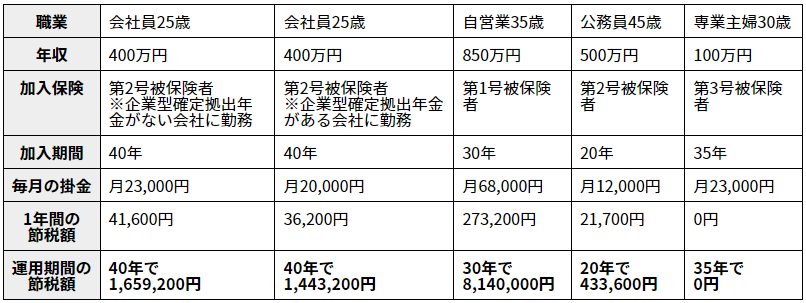

下表の節税効果を確認すれば、デメリットを上回るメリットがあると判断できるでしょう。

(出典:ふるなび)

上記の通り、年収400万円の方が毎月2.3万円を拠出すれば、41,600円もの節税効果があります。

所得が多くなるほど節税効果は高くなります。

なお、節税効果のない専業主婦(夫)についてはiDeCoで元本確保型を選ぶメリットは全くなく、手数料分目減りするというデメリットしかありません。

保有資産は元本確保型から元本変動型へスイッチング可能

iDeCoの運用商品選択については初めから完璧を目指す必要はなく、まずは元本確保型の保険や預貯金で始めるのもアリです。

元本確保型で節税効果を手に入れることを先決し、その後にじっくりと投資信託を選んでも遅くはありません。

iDeCo(イデコ)の保有資産は、元本確保型商品から元本変動型商品への変更や、元本変動型商品から元本確保型商品商品への変更が可能。

また、掛け金の配分についても変更できます。

ここからは、iDeCo(イデコ)のスイッチングと掛け金の配分変更について解説します。

スイッチングとは?

スイッチングとは、これまで積み立ててきた資産の一部または全部を売却して、その代金で新しい商品を購入する手続きです。

例えば、これまで積み立ててきた定期預金の半分を投資信託に変更するという形です。

スイッチングに手数料はかかる?

スイッチング自体に手数料はかかりません。

しかし、一部の信託財産留保額(売却時手数料)が設定されている投資信託を売却する場合には、売却金額から手数料が差し引かれます。

手数料がかかるケースもあるので、スイッチングを頻繁に行うことは避けた方が無難。

長期間、資金を投入するに値する投資信託を見付けて「ほったらかし投資」を実践するのがおすすめです。

資産を一括で移し替えるのもアリ

iDeCo(イデコ)の保有資産を元本確保型商品から元本変動型商品へ「一括で移し替える」のがいいか、「少額ずつ何回かに分けて移し替える」のかがいいのかは、その時の相場状況などによるので、どちらが正解とは言えません。

今後も成長を続けるであろう市場に投資している投資信託を購入するのであれば、一括で移し替える方が機会損失がない可能性もあります。

しかし、一括で移し替えるのが怖ければ、少しずつ移し替えてみるのもアリです。

スイッチングの方法に絶対の正解があるわけではありません。

スポンサーリンク

掛け金の配分変更とは?

配分変更とは、毎月の掛金で購入する運用商品の種類や購入割合を下記のように変更することです。

定期預金100%

↓

定期預金50%

投資信託50%

配分変更に手数料はかかりません。

なお、掛金の配分変更を行っても、これまで積み立ててきた資産の割合は変更されませんので、保有商品の割合も変更したい場合は、上記スイッチングも同時に行う必要があります。

保有資産を投資信託にスイッチングするのが恐ければ、まずは掛け金の配分変更から始めるのもいいでしょう。

掛け金の拠出が不安な場合の対処法

個人型確定拠出年金iDeCo(イデコ)のメリットは理解できても60歳まで掛け金を支払い続けるのは不安という方もいると思います。

実は、私もイデコを始める前は収入が減ったり、支出が増えてイデコの掛け金支払いが苦しくなるのではないかという漠然とした不安を感じていました。

サラリーマンの方であれば、毎月一定の金額を給与という形で受け取る方も多いでしょう。

しかし、フリーランスなどの個人事業主の方であれば、収入が一定でなく、月によっては掛け金の支払いが難しいという場合もあるでしょう。

掛け金の支払いが不安な場合には貯蓄を活用する方法があります。

老後資金などとして、使う予定のない定期預金などはないでしょうか?

ある程度の貯蓄があるのであれば、その貯蓄から一定額ずつ個人型確定拠出年金iDeCo(イデコ)にお金を移していくという方法があります。

例えば、緊急時の予備資金以外にある程度の貯蓄があるのであれば、毎月5,000円くらいはイデコに拠出できるはず。

毎月の収入から掛け金を出さないといけないわけではありません。

私の場合、幸いにも銀行の定期預金に眠っているお金がありましたので、仮に収入が減ったり、支出が増えて掛け金の支払いが厳しくなった場合には、定期預金に眠っているお金を使えると考え、不安が無くなりました。

拠出額は最低5,000円から1,000円単位で決められるので、無理のない範囲で拠出額を決め、毎月の収入から掛け金を支払うことが厳しい場合には、眠らせている貯蓄から掛け金を支払えばいいと思います。

定期預金などに眠っているお金を個人型確定拠出年金iDeCo(イデコ)に移すだけで、所得控除のメリットを受けることが可能。

銀行に老後資金を置いておいても金利は雀の涙ほどしか付かないので、個人型確定拠出年金iDeCo(イデコ)にお金を移して所得控除を受けた方が所得税・住民税の負担が減る分、メリットがあります。

また、拠出額は年に1回変更できますので、支払いが厳しいと感じたら拠出額を下げることもできますし、いざとなれば拠出を止める事もできます。

まとめ

どの投資信託にすべきか悩んでいる間に元本確保型で運用を始め、節税効果を享受すべき。

慣れてから、それまで積み立てた資産を投資信託にスイッチングできますし、賭け金の配分を投資信託に変更することができます。

また、掛金の拠出が続けられるか不安な場合は貯蓄を活用する方法もあります。

初めから完璧を求める必要はありません。

小さな一歩を踏み出すことが重要です