個人型確定拠出年金iDeCo(イデコ)で積み立てている資産の全てが保険や定期預金の元本確保型という方も多いでしょう。

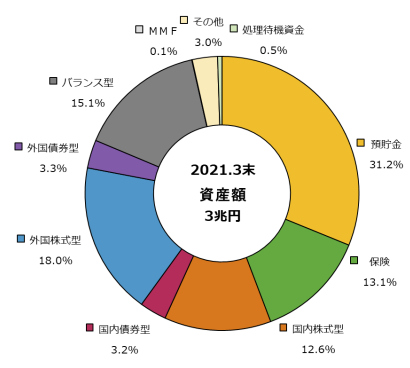

実際、iDeCo(イデコ)の運用商品の構成比は、預貯金や保険の「元本確保型」が44.3%を占めています。

(出典:個人型確定拠出年金統計資料)

しかし、このまま元本確保型の定期預金や保険で運用し続けていいのか疑問を感じている方も少なくないはず。

実は、iDeCo(イデコ)の資産は元本保証型商品から元本変動型商品などへ変更(スイッチング)が可能です。

今回の記事では、下記ポイントを解説します。

- 元本確保型のデメリットとは?

- スイッチングとは?

- 配分変更とは?

- どのファンド(投資信託)を選ぶべきか?

- iDeCo(イデコ)の運用商品は元本保証型商品と元本変動型商品

- 元本確保型のデメリットとは?節税効果はある?

- iDeCo(イデコ)の資産は元本保証型から元本変動型に変更可能?

- どのファンド(投資信託)を選ぶべきか?

- まとめ

iDeCo(イデコ)の運用商品は元本保証型商品と元本変動型商品

個人型確定拠出年金iDeCo(イデコ)は自分で選んだ商品で運用し、その運用結果によって将来の受け取り額が決まります。

つまり、iDeCo(イデコ)は拠出額は確定していますが、受け取る額は運用次第で変動する制度。

運用商品は、「元本確保型」と「元本変動型」に分類されます。

「元本確保型」は元本保証の定期預金や保険、「元本変動型」は元本保証のない投資信託などです。

元本確保型のデメリットとは?節税効果はある?

元本確保型は元本保証ではありますが、iDeCo(イデコ)は手数料がかかるため、手数料を考慮すると元本割れする可能性があります。

現状の定期預金の金利は年0.002%程度。

一方、iDeCo(イデコ)の手数料は、掛金拠出時に最低でも毎月171円かかります。

つまり、現状の金利状況が続けば、受け取る利子よりも支払う手数料の方が多くなり、資産が目減りするというデメリットがあります。

しかし、iDeCo(イデコ)の掛け金は全額所得控除。

所得税・住民税の節税効果を考えれば、「元本確保型」でもiDeCo(イデコ)に加入する価値はあります。

どの商品で運用するかで加入を迷っているくらいであれば、元本確保型商品で始める事をオススメします。

スポンサーリンク

元本確保型はリスクがない?

元本確保型の定期預金や保険は元本保証でリスクがないと思われている方がほとんどですが、本当にリスクはないのでしょうか。

実は、インフレのリスクがあります。

「元本確保型」の商品でも節税効果はありますが、手数料負けする点と、インフレにより物価が大きく上昇した場合、実質的にiDeCo(イデコ)の資産は大きく目減りすることになります。

インフレリスクを考慮すれば、元本確保型商品も安全とは言えません。

iDeCo(イデコ)の資産は元本保証型から元本変動型に変更可能?

現在の超低金利の状況で、iDeCo(イデコ)の保有資産が全て元本確保型のままではマズいと思われている方も多いでしょう。

iDeCo(イデコ)の保有資産は、元本確保型商品から元本変動型商品への変更や、元本変動型商品から元本確保型商品商品への変更が可能。

iDeCo(イデコ)のスイッチングと配分変更について解説します。

スイッチングとは?

スイッチングとは、これまで積み立ててきた資産の一部または全部を売却して、その代金で新しい商品を購入する手続きです。

例えば、これまで積み立ててきた定期預金の半分を投資信託に変更するという形です。

スイッチングに手数料はかかる?

スイッチング自体に手数料はかかりません。

しかし、一部の信託財産留保額(売却時手数料)が設定されている投資信託を売却する場合には、売却金額から手数料が差し引かれます。

手数料がかかるケースもあるので、スイッチングを頻繁に行うことは避けた方が無難。

長期間、資金を投入するに値する投資信託を見付けて「ほったらかし投資」を実践するのがおすすめです。

資産を一括で移し替えるのもアリ

iDeCo(イデコ)の保有資産を元本確保型商品から元本変動型商品へ「一括で移し替える」のがいいか、「少額ずつ何回かに分けて移し替える」のかがいいのかは、その時の相場状況などによるので、どちらが正解とは言えません。

今後も成長を続けるであろう市場に投資している投資信託を購入するのであれば、一括で移し替える方が機会損失がない可能性もあります。

しかし、一括で移し替えるのが怖ければ、少しずつ移し替えてみるのもアリです。

スイッチングの方法に絶対の正解があるわけではありません。

スポンサーリンク

配分変更とは?

配分変更とは、毎月の掛金で購入する運用商品の種類や購入割合を下記のように変更することです。

定期預金100%

↓

定期預金50%

投資信託50%

配分変更に手数料はかかりません。

なお、掛金の配分変更を行っても、これまで積み立ててきた資産の割合は変更されませんので、保有商品の割合も変更したい場合は、上記スイッチングも同時に行う必要があります。

保有資産を投資信託にスイッチングするのが恐ければ、まずは掛け金の配分変更から始めてみてはどうでしょうか。

どのファンド(投資信託)を選ぶべきか?

iDeCo(イデコ)の資産を元本確保型商品から元本変動型商品に変更する際には、どのようなファンド(投資信託)を選ぶべきでしょうか。

ポートフォリオに絶対の正解はありませんが、参考までに私がiDeCo(イデコ)で運用している投資信託をご紹介します。

●eMAXIS Slim 全世界株式(除く日本)|掛金配分割合:100%

日本を除く先進国ならびに新興国の株式に投資するインデックスファンドです。

なお、以前は下記のようなポートフォリオで運用していました。

- 外国株式型(先進国)|掛金配分割合:60%

- 外国株式型(新興国)|掛金配分割合:20%

- 海外不動産投資信託(RIET)|掛金配分割合:20%

ポートフォリオ(運用商品の組み合わせ)をシンプルにした理由は、イデコの出口戦略の難しさです。

積み立てた資産を老齢給付金として受け取る際には非課税ではなく、課税の対象となるので、受け取り方には工夫が必要です。

イデコ口座内で複数の投資信託を保有するよりも、シンプルにしておいた方が老齢給付受取に向けての準備が楽になるだろうと考えました。

また、資産配分についてはイデコの口座内だけで考えるのではなく、私が保有する全資産で考える必要があります。

よって、イデコ口座内で複数の投資信託を保有するメリットはないと判断しました。

なお、iDeCo(イデコ)口座を開設するおすすめの金融機関や投資信託の選び方については、下記記事をご参照ください。

まとめ

iDeCo(イデコ)の保有資産は変更(スイッチング)が可能なので、元本保証型商品ばかりに資産が偏っている方は、今回の記事を参考に資産配分の変更を検討してみてください。

なお、iDeCo(イデコ)は、口座を開設する金融機関によって手数料や運用商品の品ぞろえがが異なるので、どの金融機関を選ぶかも非常に重要。

企業型の確定拠出年金では金融機関を選ぶことはできませんが、iDeCo(イデコ)の場合には、下記記事を参考に金融機関を選んで頂ければと思います。

なお、既にiDeCo(イデコ)を始めている方の場合でも、金融機関を変更することが可能です。