資産運用をする際、投資対象を選ぶポイントに「安全性」「収益性」「流動性」の3つがあります。

「安全性」や「収益性」については、なんとなく意味がわかると思いますが、「流動性」とは、どういうことなのでしょうか?

実は、「流動性」も運用商品を選ぶ際に非常に重要なポイント。

「流動性」を確認せずに投資すると、大きな損失を被る可能性もあります。

今回は、見逃されがちな「流動性」について解説します。

「流動性」について考えたこともなかったという方は参考にしてください。

1.流動性とは?

流動性とは、有価証券などの換金(現金化)の容易さを表します。

つまり、有価証券などの投資商品を必要な時に売却して現金化できるかということ。

なお、「安全性」とは元本がどの程度保証されるかを表し、「収益性」とは将来どの程度お金を増やすことができるかを表します。

2.流動性が高いとは?

流動性が高いとは、いつでも売買が可能で大量の数量が売買可能な状態をいいます。

一般的に信用力が高い投資対象と低いものでは、高い方が流動性が高くなります。

たとえば東証プライム市場銘柄はグロース市場銘柄に比べて信用力が高いため、東証プライム市場銘柄の方が流動性が高い傾向があります。

証券取引所が開いている時間であれば、いつでも売買できる上場株式は、流動性が高い投資対象の1つ。

しかし、上記のように同じ株式でもプライム市場に上場しているトヨタのような銘柄とグロース市場に上場している銘柄では流動性に差があるという点には注意が必要。

また、上場株式が流動性が高いといっても希望した値段で必ず売れるわけではないので、そういう点では預貯金に比べて流動性は低くなります。

私も資産運用を始めた初期の頃に流動性の低い株式を希望した価格で買えずに苦労した事がありました。

預貯金は流動性が高い

流動性が高く、安全性も高いのが預貯金。

いつでも元本割れすることなく、現金を引き出すことができます。

預入期間が決まっていない、いつでも自由に出し入れできる普通預金、当座預金などは流動性預金と呼ばれています。

日銀(日本銀行)の金融緩和の影響により預貯金は非常に金利が低い状態で全く増えませんが、流動性と安全性の観点で考えると非常にありがい存在。

例えば、短期的に必要になるお金などは流動性の高い預貯金口座に入れておいて、すぐに引き出せるようにしておく必要があります。

3.流動性が低いとは?

流動性が低いとは売買時期が限定され、希望する数量や価格で売買できず、換金(現金化)しにくい状態をいいます。

金融商品は、買いたい人がいないと売れません。

買いたい人が少ない金融商品を買ってしまうと売る時に苦労します。これが流動性が低い状態。

例えば、不動産は売りたい(現金化したい)と思っても、 その日中に売る(現金化する)ことは、ほぼ不可能。

よって、不動産は流動性が低いといえます。

流動性リスクとは?

取引量が極端に少なく売りたいときに思うような価格で売れない可能性があることを「流動性リスク」といいます。

お金を増やしたい一心で全ての資産を流動性が低い商品に入れてしまうと、必要な時に換金できず、最悪、お金を借りることになるかもしれません。

また、どうしても資金が必要な時には想定外に低い値段で売らなければならず、資産を不必要に目減りさせてしまう事態にもなりかねません。

流動性が高い銘柄と低い銘柄の比較

ここで、具体例として流動性が高いトヨタ自動車と、流動性が低い日本銀行(日銀)のチャートを比べてみたいと思います(出典元はどちらも日経新聞)。

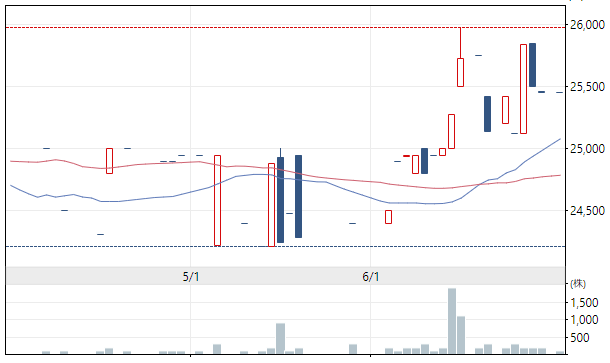

まずは、日本銀行(8301)の日足チャートから。

グラフの下部は出来高(売買が成立した株数)を表していますが、一時期を除いて非常に低いことが分かります。

なんと、出来高が100株という日もあります。

日銀は単元株数(最低売買単位)が100株なので、1日に1回しか売買が成立していないということ。

これでは、売りたい時に売りたい値段で売ることは、ほぼ不可能でしょう。

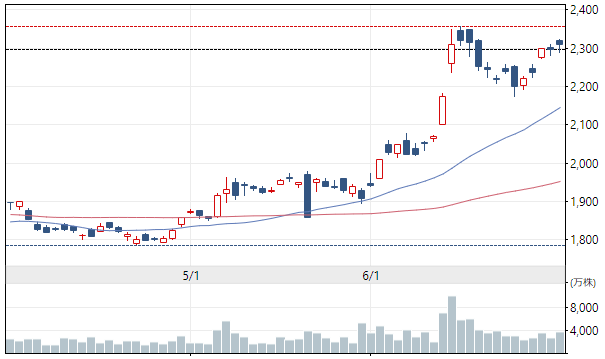

続いてトヨタ自動車(7203)のチャートは下図の通り。

日銀の出来高が100株だった日のトヨタ自動車の出来高は37,428,700株。

トヨタ自動車であれば、注文時の株価から大きくかけ離れていない値段で売買できるでしょう。

まとめ

資産運用をする際に投資する商品については、「安全性」や「収益性」だけでなく、「流動性」についても確認するようにしてください。

流動性の低い商品に投資した場合、売りたい時に売れない、 希望した値段とかけ離れた金額でしか売れないなどの問題が発生する可能性があります。

資産運用をする際には、資金の性格によって運用先を選ぶ必要があります。

例えば、明日にでも必要になる可能性のある資金であれば、流動性が高く安全性も高い預貯金などが最適。

一方、当分の間使う予定のない資金などについては、流動性は低くても収益性の高い株式などで運用することに向いています。