新NISAが始まってからS&P500やオルカンなどを積み立てるインデックス投資を始めた方が多いでしょう。

しかし、最近の株式市場は世界的に軟調な状態。

「新NISAを始めたばかりなのに、株価がどんどん下がって心配…」 そんな不安を抱えている投資初心者の方も多いはず。

ニュースで「米国株が大暴落!」なんて言葉を耳にすると不安が増すばかりでしょう。

そこで今回の記事では、米国株が暴落した原因と今後の見通しや投資初心者がとるべき戦略について解説します。

「新NISAは止めるべき!?」と不安に感じている方は参考にしてください。

米国株下落の原因は?相互関税で貿易戦争が勃発?

4月4日のNYダウ(ダウ工業株30種平均)の終値は前日比2231ドル(5.5%)安の3万8314ドル。1日の下げ幅として史上3番目の大きさを記録しました。

更にS&P500は構成銘柄の97%が下げる全面安。

ハイテク銘柄の比率が高いナスダック総合株価指数は前日比6%安。

2024年12月中旬に付けた最高値を起点にすると累計の下落率は2割を突破し、中長期の相場低迷を示唆する「弱気相場」入りしました。

今回の米国株暴落の原因は、トランプ大統領による大規模な関税措置の導入。

2025年4月2日、トランプ大統領は「解放の日」と称して全輸入品に対する10%の関税と、主要貿易相手国に対する相互関税を発表しました。

トランプ政権の関税政策に中国政府は報復関税で対抗する構えで、米国からの全輸入品に34%の追加関税を課すと発表。

貿易戦争の激化に市場参加者はリスク回避を強め、相場の下げ止まりがみえない状況です。

チャートを確認すると、年初来からナスダック総合指数は▲19.28%、S&P500は▲13.78%と大きく下落しています。

米国株の今後の見通しは?いつまで下がる?

新NISAをきっかけに資産運用を始めた初心者の方にとって本格的な下落局面は初めてで、どこまで米国株が下がるのか不安に感じていることでしょう。

今後の米国株の動向を予測するのは難しいですが、トランプの関税政策が大きく影響するのは間違いありません。

中国を含む各国が関税措置に対して報復することになれば、更に混乱が続く可能も性あります。

また、関税政策によるアメリカ国内への影響も株価に影響するでしょう。

米国の物価への影響

関税により輸入品の価格が上昇すれば、そのコストが企業や消費者に転嫁されるため、米国内でインフレ圧力が高まることになります。

特に生活必需品など輸入に頼る分野では、家計の負担増につながります。

インフレ圧力が高まれば、アメリカの中央銀行であるFRBの利下げ方向の金融政策にも影響を与えることになるでしょう。

FRBが利下げを止めたり、利上げする方向に舵を切ることになれば株価にはマイナスのインパクトが発生します。

米国の実態経済への影響

関税により原材料コストが上昇すれば、製造業や輸出企業の収益が悪化する可能性があります。

また、報復関税によりアメリカ製品の輸出が落ち込む恐れもあり、結果として雇用や投資が減少することに。中長期的には景気の減速要因になり得ます。

米国経済はリセッション(景気後退)入りすることも考えらるでしょう。

米国経済がリセッション入りすれば、更に株価が大きく下がるケースも想定されます。

今後、トランプがどのようなディール(取引)をするのかによって、米国の物価動向や実態経済への影響が異なり、今後の米国株が上下どちらに動くかは未知数。

しかし、厳しい関税措置が長引くほどアメリカの実態経済へ影響を与え、株価にはマイナスの影響を与えることになるでしょう。

MAGA(Make America Great Again)を目的としているトランプですが、関税政策は物価高や景気後退という形でアメリカ経済にマイナスの打撃を与える可能性もあります。

不安定な相場が落ち着くまでには時間がかかる可能性があり、米国株の下落が続くことも覚悟しておいた方がいいでしょう。

個人投資家の戦略は?

米国株が大きく下落する状況下で、私たち個人投資家が取るべき戦略を考えてみましょう。

まず確認しておくべきことが、今後の相場を予想することはプロでも難しいということ。

私たち個人投資家は未来の相場の動きは予想できないという前提で戦略を立てる必要があります。

よって、もっとも重要となるポイントは株価の動きに一喜一憂しないこと。

感情的な売買を避け、長期的な視点で運用を続けることが重要です。

更に投資の目的を明確にすることも大切。

新NISAでインデックス投資をしている目的は、大半の方が老後資金など長期の運用のはず。

目的が長期の資産増であれば、運用成果については時間軸を伸ばして長期で考える必要があります。

短期間の相場の上下動に惑わされてはいけません。

投資はマラソンのようなもの。一時的なアップダウンに惑わされず、着実に歩みを進めることが成功への鍵となります。

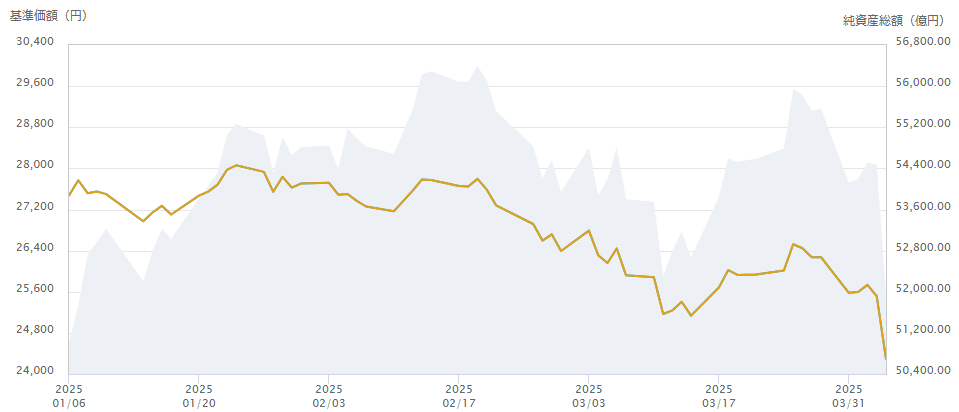

下図は新NISAで大人気のオルカン(eMAXIS Slim 全世界株式(オール・カントリー))の直近3ヶ月の基準価額の推移です。

一方、下図はオルカンの設定来の基準価額の推移。

短期で見れば大きく下落している基準価額も長期でみれば右肩上がりで上昇しています。

インデックス投資は、長期では成長を続ける世界経済とともに上昇する指数(インデックス)に乗る投資法。

短期の動きに左右されず長期視点の運用を継続することが重要です。

まとめ

米国株の急落は私たち個人投資家にとって試練の時ですが、冷静に状況を分析して適切な対応を取ることが重要。

今後の米国株の動きは、トランプの関税政策次第で予想することは困難。

私たち個人投資家は未来の相場の動きは予想できないという前提で戦略を立てる必要があります。

このような状況下で個人投資家がとるべき戦略は、株価の動きに一喜一憂せずに長期的な視点で運用を継続すること。

インデックス投資は、長期では成長を続ける世界経済とともに上昇する指数(インデックス)に乗る投資法。

短期の動きに左右されず長期視点で新NISAを活用することが重要です。