新NISA制度がスタートするまで半年を切りました。

近くの金融機関(銀行・証券会社など)の窓口に行って口座開設の相談をしようと考えている方もいるでしょう。

NISA口座は一人一口座と決まっているので、口座を開設する金融機関の選択は非常に重要で運用成果に大きな影響を与えます。

記事の中でシミュレーションしましたが、金融機関の選択によって運用成果に数百万円の差が発生する可能性も。

今回の記事では、金融機関を選ぶ際のポイントとやってはいけないことについて解説します。

購入すべき投資信託を選んでから金融機関を決める

投資初心者の方の中には金融機関の窓口に行って相談し、金融機関がすすめる商品を買おうと考えている場合も少なくないでしょう。

そのような考え方は避けた方が無難です。

逆説的ですが、新NISAで投資すべきインデックスファンドを選び、そのファンド(投資信託)に投資できる金融機関を選ぶべき。

下表の通り、新NISAには「つみたて投資枠」が年間120万円、「成長投資枠」が年間240万円の合計で年間360万円の非課税枠があります。

しかし、「つみたて投資枠」の非課税枠(年間120万円)を全て使えるという人は少ないはず。

であれば、インデックス投資を中心に考えるのが賢明。

まずは、優良なインデックスファンドを選び、そのインデックスファンドを購入できる金融機関を選んでNISA口座を開設することが重要となります。

投資信託の取り扱い本数が多い金融機関を選ぶ

投資初心者の方の中には、どの投資信託に投資すべきかよく分かっていないという方も少なくないでしょう。

そのような方の場合、新NISAで投資できる投資信託の取り扱い本数が多い金融機関で口座を開設することをおすすめします。

日本には約6000本の投資信託がありますが、「つみたて投資枠」「成長投資枠」で購入できる投資信託は制限されています。

例えば、「つみたてNISA」で購入できる投資信託は245本(2023年7月現在)。

この245本の全てをどの金融機関でも購入できるわけではありません。

例えば、つみたてNISAで購入できる投資信託は口座を開設している金融機関によって下記のような違いがあります(2023年7月現在)。

- 三菱UFJ銀行:12本

- 三井住友銀行:4本

- 野村証券:12本

- 大和証券:19本

- SBI証券:199本

- 楽天証券:192本

- マネックス証券:169本

銀行につみたてNISA口座を開設すると、投資対象である245本のうち10本程度しか購入できません。

何を買えばいいかよくわからないという方に関しては、取り扱い本数が多い金融機関を選ぶといいでしょう。

つみたて投資枠で投資できる投資信託はつみたてNISAと同じ。成長投資枠で購入できる投資信託は約2000本になる予定。

取り扱い本数が少ない金融機関で口座を開設してしまうと、投資したい投信を選べなくなってしまいます。

金融機関によっては最良のファンドが選べない

つみたてNISAで購入できるS&P500に連動する投資信託は下記の通り多数あることをご存じでしょうか?

- たわらノーロード S&P500

- 米国株式インデックス・ファンド

- iFree S&P500インデックス

- 農林中金<パートナーズ>つみたてNISA米国株式 S&P500

- NZAM・ベータ S&P500

- iシェアーズ 米国株式(S&P500)インデックス・ファンド

- SMBC・DCインデックスファンド(S&P500)

- My SMT S&P500インデックス(ノーロード)

- eMAXIS Slim 米国株式(S&P500)

- SBI・V・S&P500インデックス・ファンド

- つみたて米国株式(S&P500)

- Smart-i S&P500インデックス

S&P500に連動する投資信託であれば、運用成果が全く同じになるわけではありません。

上記の投資信託を選ぶ際にポイントとなるのが下記2点。

- 信託報酬(手数料)

- 純資産総額

信託報酬(手数料)は運用成果に影響を与えるので、同じ指数(インデックス)に連動するのであれば、手数料が低い投資信託を選ぶのがセオリー。

例えば、『eMAXIS Slim 米国株式(S&P500)』の信託報酬は年0.09372%、一方、『米国株式インデックス・ファンド』の信託報酬は年率0.495%。

同じS&P500に連動するインデックスファンドでも手数料に年0.4%の差が発生します。

また、純資産総額についても確認が必要です。

例えば、『eMAXIS Slim 米国株式(S&P500)』の純資産総額は約2兆4000億円、一方、『米国株式インデックス・ファンド』の純資産総額は約654億円。

人気が少なく純資産総額が少ない投資信託の場合、早期償還というケースもゼロではないでしょう。

純資産総額とは?

ファンドが保有している株式や債券などを時価評価した価格に現預金・利息・配当金等を加え、運用にかかるコスト等を差し引いて算出します。全体でいくらになっているかという信託財産の総額であり、ファンドの規模を表します。

(出典:三井住友信託)

『eMAXIS Slim 米国株式(S&P500)』を購入したいと思っても金融機関によっては取り扱いがないというケースもあります。

つまり、NISA口座を開設する金融機関の選択をミスると、最良と判断したインデックスファンドを購入できないことが発生し得るということです。

おすすめの金融機関は?

新NISA口座を開設するおすすめの金融機関はどこか聞かれることが多いのですが、SBI証券、楽天証券、マネックス証券の三大ネット証券会社のどれかを選んでおけば問題ないでしょう。

ちなみに私はSBI証券にする予定。

また、上記3つの中で最もおすすめするのもSBI証券です。

新NISA口座の開設時にやってはいけないこと

新NISAの口座を開設する際にやってはいけないことは下記の通り。

- 近くの銀行や証券会社の窓口にいって相談する

- 付き合いのある銀行や証券会社で口座開設する

何を購入すべきか分からないから銀行や証券会社の窓口に行って相談しようと考えている方もいるでしょう。

上記の通り、金融機関によっては選択できる投資信託のラインナップが極端に制限されている可能性があります。

私が相談を受けた酷い事例だと、つみたてNISAで購入できる投資信託がバランス型の数本だけという銀行もありました。

新NISAは非課税枠が大きくなり、非課税期間も無期限になったのでどのファンド(投資信託)で運用するかによって致命的な差が発生する事になります。

バランス型の投資信託で年3%運用したケースと株式型の投資信託で年5%で運用したケースをシミュレーションしてみました。

【シミュレーション①】

積立額(月):10万円

積立期間:15年間

運用利回り:年3%

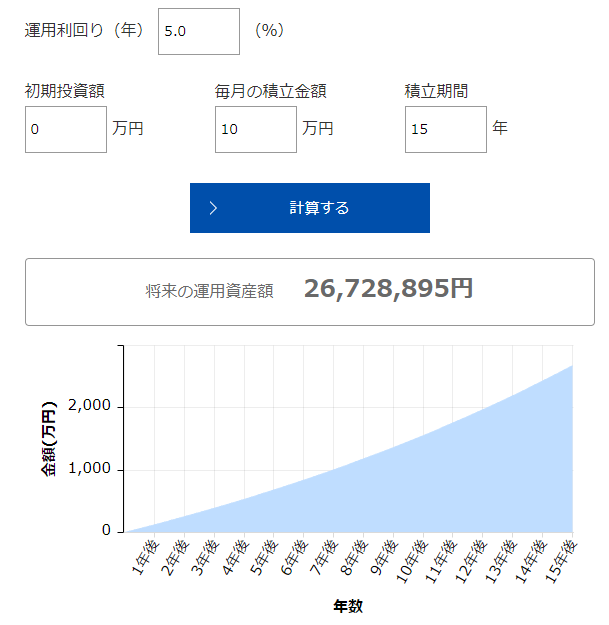

【シミュレーション②】

積立額(月):10万円

積立期間:15年間

運用利回り:年5%

年利5%で運用したケースでは15年後の元利合計は26,728,895円。一方、年利3%で運用したケースでは15年後の元利合計は22,697,269円。

15年間で400万円以上もの差が発生。この差を看過できる方はいないでしょう。

新NISAは非課税期間が無期限なので、運用を長く続けるほど両者の差は開いていきます。

金融機関の変更は可能

新NISA口座は、現行のNISA口座を開設している金融機関に自動的に開設されます。

今までNISA口座を開設されていない方に関しては、上記の三大ネット証券会社のいずれかで口座開設するといいでしょう。

今年中につみたてNISAを始めるのもおすすめ。

一方、現在のNISA口座を開設している金融機関が投資信託の取り扱い本数が少ない場合は、今年中に変更することをおすすめします。

できれば、今年(2023年)中に変更して来年(2024年)に備えるのがベストでしょう。

だたし、2023年の非課税枠を1円でも使っていると今年(2023年)中の変更は不可。

今年の10月以降に変更手続きをして、2024年から新しい金融機関にNISA口座を開設することになります。

ちなみに、私はauカブコム証券でNISA口座を利用していますが、来年からSBI証券に変更する予定です。

まとめ

新NISA口座を開設する金融機関を選ぶ際のポイントは下記の通り。

- 購入すべき投資信託を選んでから金融機関を決める

- 投資信託の取り扱い本数が多い金融機関を選ぶ

証券口座を開設する際には、システムの使いやすさや投資情報やツールの充実度、カスタマーサポートの体制なども考慮するのも大切ですが、最低限、上記のポイントを押さえて頂ければと思います。