新NISAではインデックス投資を行う方が多いでしょう。

インデックス投資を始める際に必要となるのが、どのインデックスファンド(投資信託)を購入するかということ。

どのインデックス(指数)に連動する投資信託を買うべきなのなのか悩んでいる方は少ないないはず。また、今購入している投資信託でいいのか不安を感じている方もいると思います。

そこで今回の記事では、新NISAを始めるうえで押さえておくべきインデックス(指数)とリターンの比較について解説します。

新NISAでどの投資信託を購入すべきか悩んでいる方は参考にしてください。

当記事の要点を簡潔に確認したい方は以下の動画をご覧ください。

- インデックスファンドとは?

- 投資初心者が押さえておくべきインデックスとは?

- それぞれのインデックス(指数)に連動する投資信託とリターン比較

- どのインデックス(指数)に連動する投資信託に投資すべき?

- まとめ

インデックスファンドとは?

インデックスファンドとは、日経平均株価のような株価指数などのインデックス(指標)と同じ値動きをするような運用を目指す投資信託のことをいいます。

インデックス(指数)には、日経平均以外にもS&P500やオールカントリー(全世界指数)などがあり、インデックスファンドは指数全体に分散投資しているイメージ。

なお、インデックスファンドは目標とする指数に連動するように機械的に銘柄を組み入れるので、ファンドマネージャーが銘柄を選択するアクティブファンドに比べて各種の手数料が安くなるというメリットがあります。

インデックス投資とは?

インデックス投資とは、「世界中に分散投資されたインデックスファンドを積み立て投資して長期保有すること」と私は定義しています。

投資初心者が押さえておくべきインデックスとは?

インデックスには、株式、債券、不動産(REIT)等の市場ごとに投資対象となる地域、国で細分化されていて多くの種類があります。

その中で、投資が仕事でも趣味でもない我々一般投資家が押さえておくべき指数は下記の通り。

- 全世界株式

- 先進国株式

- 米国株式

- 新興国株式

少額でインデックス投資を始めるのであれば、上記指数を押さえておけば十分。

新NISAで運用を始める際は上記指数を押さえ、興味があれば他の色々な指数を研究するといいでしょう。

全世界株式:MSCIオール・カントリー・ワールド・インデックス

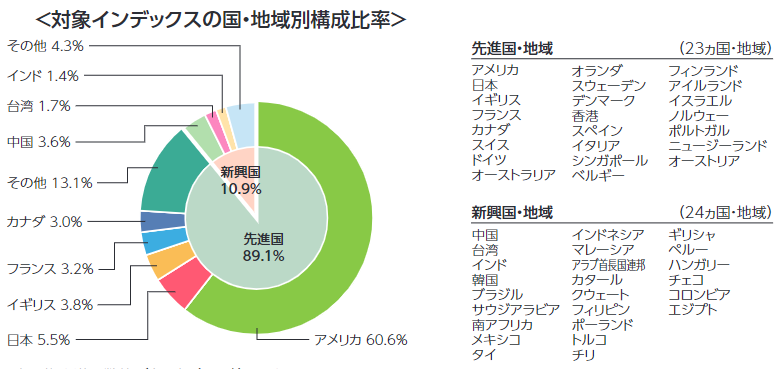

全世界株式で押さえておくべき指数は『MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)』です。

『MSCI ACWI』は下図のような先進国・新興国の株式で構成されています。

(出典:三菱UFJアセットマネジメント)

全世界といっても米国が6割以上を占めています。

『MSCI ACWI』の主な組入通貨と組入銘柄は下図の通り。

(出典:三菱UFJアセットマネジメント)

『MSCI ACWI』の組入銘柄数は約2900社で、上位10社は全て米国企業。

なお、全世界株式の指数には、『MSCIオール・カントリー・ワールド・インデックス(除く日本、配当込み、円換算ベース)』や『FTSEグローバル・オールキャップ・インデックス(円換算ベース)』などもあります。

『FTSEグローバル・オールキャップ・インデックス』は組入銘柄数が約9000社と、『MSCI ACWI』と比べて小型株を含んでいるため多くなっています。

先進国株式:MSCIコクサイ・インデックス

先進国株式で押さえておくべき指数は『MSCIコクサイ・インデックス(配当込み、円換算ベース)』です。

『MSCIコクサイ・インデックス(配当込み、円換算ベース)』は下図の通り、日本を除く先進国の株式で構成されています。

(出典:三菱UFJアセットマネジメント)

日本を除く先進国といっても米国が7割以上を占めています。

『MSCIコクサイ・インデックス』の主な組入通貨と組入銘柄は下図の通り。

(出典:三菱UFJアセットマネジメント)

『MSCIコクサイ・インデックス』の組入銘柄数は約1300社で、上位10社は全て米国企業です。

米国株式:S&P500指数

米国株式で押さえておくべき指数は『S&P500指数(配当込み、円換算ベース)』です。

『S&P500指数(配当込み、円換算ベース)』は、米国の主要企業500社で構成されています。

『S&P500指数』の主な組入銘柄は下図の通り。

(出典:三菱UFJアセットマネジメント)

なお、米国株式の指数には『CRSP USトータル・マーケット・インデックス(円換算ベース)』もあります。

『CRSP USトータル・マーケット・インデックス』は小型株を含んでいるため、組入銘柄数が約4000社となっています。

新興国株式:MSCIエマージング・マーケット・インデックス

新興国株式で押さえておくべき指数は『MSCIエマージング・マーケット・インデックス(配当込み、円換算ベース)』です。

『MSCIエマージング・マーケット・インデックス(配当込み、円換算ベース)』は下図の通り、新興国の株式で構成されています。

(出典:三菱UFJアセットマネジメント)

『MSCIエマージング・マーケット・インデックス』の主な組入通貨と組入銘柄は下図の通り。

(出典:三菱UFJアセットマネジメント)

それぞれのインデックス(指数)に連動する投資信託とリターン比較

それぞれのインデックス(指数)に連動する代表的な投資信託は下記の通りです。

MSCIオール・カントリー・ワールド・インデックス

『MSCIオール・カントリー・ワールド・インデックス(配当込み、円換算ベース)』に連動する代表的な投資信託は『eMAXIS Slim 全世界株式(オール・カントリー)』です。

なお、全世界株式のインデックスファンドには『FTSEグローバル・オールキャップ・インデックス(円換算ベース)』に連動する『SBI・V・全世界株式インデックス・ファンド』などもあります。

MSCIコクサイ・インデックス

『MSCIコクサイ・インデックス(配当込み、円換算ベース)』に連動する代表的な投資信託は『eMAXIS Slim 先進国株式インデックス』です。

S&P500指数

『S&P500指数(配当込み、円換算ベース)』に連動する代表的な投資信託は『eMAXIS Slim 米国株式(S&P500)』です。

なお、米国株式のインデックスファンドには『CRSP USトータル・マーケット・インデックス(円換算ベース)』に連動する『SBI・V・全米株式インデックス・ファンド』などもあります。

MSCIエマージング・マーケット・インデックス

『MSCIエマージング・マーケット・インデックス(配当込み、円換算ベース)』に連動する代表的な投資信託は『eMAXIS Slim 新興国株式インデックス』です。

インデックス(指数)のリターン比較

米国株式、先進国株式、全世界株式、新興国株式の過去5年のリターン比較は下図の通り。

(出典:マネックス証券)

ほぼ全ての期間で米国株式(S&P500)が最高のリターンを出しています。

上図から、全世界株式(オルカン)では米国を除く先進国と新興国が足を引っ張りリターンを引き下げていることが分かります。

『S&P500指数』と『CRSP USトータル・マーケット・インデックス』及び『MSCIオール・カントリー・ワールド・インデックス』と『FTSEグローバル・オールキャップ・インデックス』の過去5年のリターン比較は下図の通り。

(出典:マネックス証券)

ここ数年は大型株が中心の『S&P500指数』と『MSCIオール・カントリー・ワールド・インデックス』のリターンの方が高くなっています。

よって、大型株が指数の上昇をけん引していることが分かります。

特にマグニフィセント・セブンの上昇の寄与度が大きい。

マグニフィセント・セブンとは、米国主要テクノロジー企業7社を指します。

GAFAM(アップル、マイクロソフト、アルファベット、アマゾン・ドットコム、メタ・プラットフォームズ)と呼ばれる主要5銘柄に、エヌビディアとテスラを加えた7銘柄。

なお、今後も大型株が指数の上昇をけん引するかは未知数です。

どのインデックス(指数)に連動する投資信託に投資すべき?

「どのインデックス(指数)に連動する投資信託に投資すべきか?」について絶対の正解はありません。

インデックス投資は投資期間が長期になるので、正解が分かるのは20年~30年後。

過去のデータを参考にすれば米国株に連動する投資信託を選択すべきですが、今後は新興国の成長も見逃せないところ。

全世界株式(オルカン)のリターンは米国株に劣後しますが、過去5年のリターンは+134%。

全世界株式(オルカン)一択の運用でも80点は取れるでしょう。

米国一国に集中投資して大丈夫かと心配しながら運用をするくらいであれば、新興国の成長も取り逃さないオルカンが無難ともいえるでしょう。

100点(最高のリターン)を目指すと何が正解か悩み投資をスタートできなくなります。

先述の通り、どの指数が最もリターンが高くなるかは誰にも分かりません。

インデックス投資で重要なことは、80点でもいいからとにかくスタートし長期間継続すること。

判断に悩むようであれば、オルカンで無難にスタートするのもアリでしょう。

因みに私もオルカンを中心にインデックス投資を行っています。

なお、「全世界株式(オルカン)+米国株」という組み合わせは批判されることがありますが、私はアリだと思います。

「全世界株式(オルカン)+米国株」という組み合わせは米国株の比率を上げる形になるだけ。

いつまで続くかは未知数ですが、現状では米国一強という状態は紛れもない事実。

例えば、「全世界株式(オルカン)50%+米国株50%」という組み合わせでスタートし、今後の世界経済の情勢を考慮しながら購入する投資信託の比率を調整するのも一案です。

まとめ

投資が仕事でも趣味でもない我々一般投資家が押さえておくべき指数は下記の通り。

- 全世界株式

- 先進国株式

- 米国株式

- 新興国株式

過去のデータを参考にするのであれば米国株式、新興国の成長も取り込みながら全世界に投資するのであれば全世界株式を選択するのが一案。

「どのインデックス(指数)に連動する投資信託に投資すべきか?」について絶対の正解はありません。

インデックス投資は投資期間が長期になるので、正解が分かるのは20年~30年後。

100点(最高のリターン)を目指すと何が正解か悩み投資をスタートできなくなります。

インデックス投資で重要なことは、80点でもいいからとにかくスタートし長期間継続すること。

判断に悩むようであれば、全世界株式(オルカン)で無難にスタートするのもアリでしょう。