公的年金だけでは老後資金が不足するという「老後2000万円問題」をきっかけに、老後資金について不安を感じている方も多いでしょう。

実は、老後資金の不足額は2000万円どころではない可能性があります。

2000万円を貯めるのも難しいのに、更に足りないようではお手上げという方も多いかもしれません。

なぜ、老後資金は2000万円では足りないのでしょうか。

今回は、老後に2000万円では足りない理由と、それを解決する方法を解説します。

老後資金に不安がある方は参考にしてください。

当記事の要点を簡潔に確認したい方は以下の動画をご覧ください。

老後に2000万円が不足する根拠とは?

まずは、老後に2000万円が不足するとされた根拠について解説します。

老後に2000万円が不足するのは、金融庁の報告書に出てくるモデルケースの場合です。

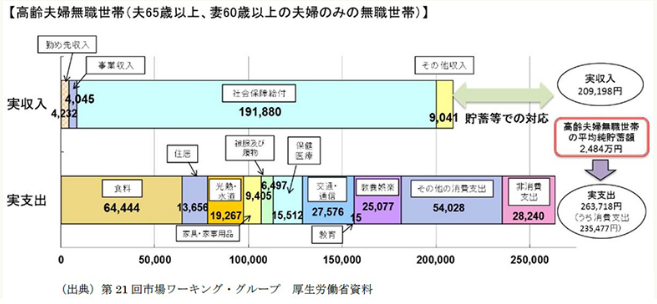

モデルケースは、厚生年金に40年加入した夫65歳と60歳の妻(専業主婦)の夫婦(無職世帯)。

上図モデルケースの無職世帯の収入(209,198円)と支出(263,718円)の差額である月5.5万円が不足するというのが金融庁報告書の計算根拠。

5.5万円が足りない状態で20年生活すれば1,320万円(5.5万円×12ヶ月×20年)、30年生活すれば1,980万円(5.5万円×12ヶ月×30年)が不足することになります。

なお、「老後2000万円問題」で最も注目されたのが、2000万円という数字。しかし、この2000万円という数字に注目し過ぎるのは危険。

上記モデルケースのような方が、公的年金だけで30年間生活すれば老後に2000万円が不足するかもしれませんが、誰もが必ず老後に2000万円足りないわけではありません。

受け取る退職金や保有している資産などの状況によっては老後資金が不足しない方もいるでしょう。

この点は金融庁の報告書でも指摘されていて、「あくまで平均の不足額から導きだしたものであり、不足額は各々の収入・支出の状況やライフスタイル等によって大きく異なる」と書かれています。

逆に、自営業者の方は国民年金(老齢基礎年金)のみなので、モデルケースよりも受け取る年金額は少なくなります。

よって、老後に不足する額は、もっと大きくなる可能性があります。

「2000万円」という数字に惑わされないようにすることが重要。

自分の場合には公的年金がいくら受け取れて、老後の生活費はどの程度かかるのかということを検証する必要があります。

人生100年時代の老後は2000万円では足りない!?

人生100年時代は、老後に2000万を貯めただけでは足りない可能性があります。

その理由は、寿命が延びていく可能性があるから。

今後、本格的に人生100年時代が到来した場合、上記モデルケースで考えると老後が30年よりも長くなるケースも増えてくるでしょう。

仮に引退後に40年間生活することになると、2,640万円(5.5万円×12ヶ月×40年)も不足する可能性があります。

人生100年時代の老後を乗り切る方法とは?

寿命が長くなればなるほど老後に必要となる額は増えていきます。では、いくら貯めれば安心できるのでしょうか?

人生100年時代の老後を乗り切る際に重要となるポイントは、「いくら貯める」ということよりも「運用しながら資産を取り崩す」ことです。

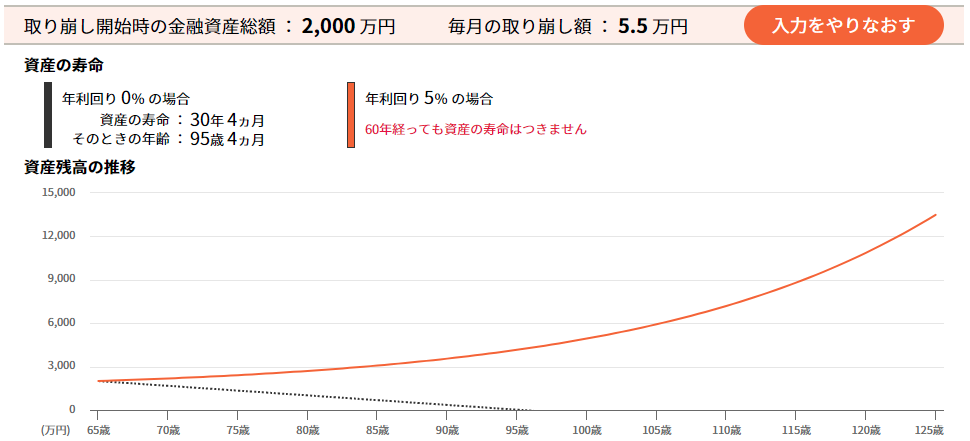

上記モデルケースの場合、準備した老後資金2000万円を運用しながら取り崩せば、資産が減らない可能性もあります。

65歳から老後資金2,000万円を運用しながら取り崩すシミュレーションをしてみました。

下図の通り、老後資金2000万円を年利5%で運用しながら取り崩せば、資産は減るどころか増えていきます。

【シミュレーション条件】

資産額:2000万円

取り崩し額:毎月5.5万円

運用利回り:5%

(出典:セゾン投信)

老後に年利5%で運用するのは難しいと思う方も多いでしょう。

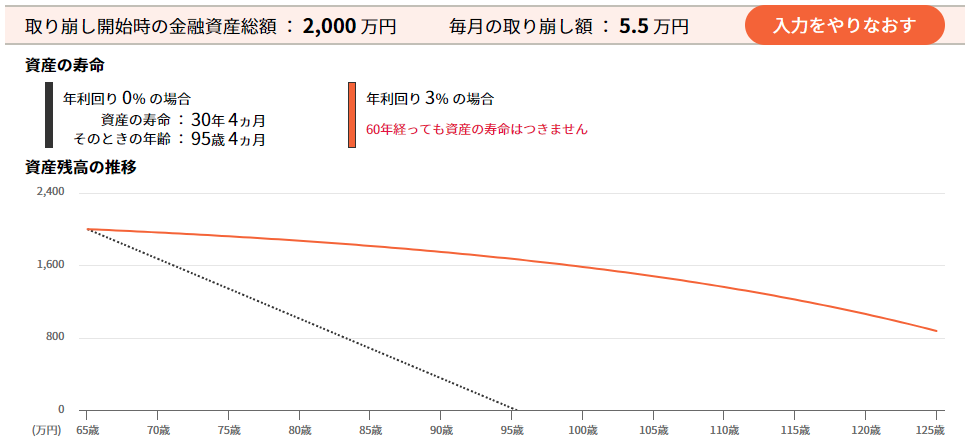

よって、年利5%よりも保守的に年利3%で運用しながら取り崩すケースもシミュレーションしました。

下図の通り、年利3%の運用でも125歳になっても資産がゼロにはなりません。

【シミュレーション条件】

資産額:2000万円

取り崩し額:毎月5.5万円

運用利回り:3%

老後資金を運用せずに取り崩した場合、資産がつきるまでの期間が短くなるので、資産(預貯金)の減少が生命のカウントダウンのようになってしまいます。

人間は資産が減ることに対して非常に強いストレスを感じます。

また、老後資金を運用しないで取り崩した場合、インフレによって実質的価値が目減りする可能性もあるでしょう。

なお、下記記事でも解説しましたが、老後資金を運用しながら取り崩す事を前提にすれば、 目標額まで積み立てられていなくても資産がつきない可能性があります。

老後に向けて金融リテラシーの向上が重要

上記のシミュレーションを見て老後資金に対してあった不安が和らいだ方も多いかもしれません。

しかし、残念ながら上記のシミュレーションは机上の空論。

実際の運用では、毎年5%の利回りが確実に得られるわけではありません。

長期間では平均して年利5%の運用益を得られるケースでも、利回りが5%を超える年もあれば、利回りがマイナスとなる年もあるでしょう。

資産の取り崩し前半で下落相場が続けば、資産寿命はシミュレーションより短くなってしまう可能性があります。

逆に、取り崩しの前半で好調な相場が続けば、シミュレーションよりも資産寿命が長くなることも考えられます。

よって、下記記事でも解説したように資産の取り崩しは定額ではなく、定率の方がベター。

実は、資産運用は始める際には難しいことを考える必要はありませんが、取り崩し時にはある程度の金融リテラシーが必要となります。

人的資本(稼ぐ力)がゼロになってしまう老後は誰もが一人の投資家になると認識すべき。

老後に向けて資産を積み立てるだけてなく、金融リテラシーを上げることも重要となります。

まとめ

今後、寿命が延びていくと仮定した場合、準備した老後資金をそのまま取り崩すと資金が足りない可能性があります。

人生100年時代の老後を乗り切る方法は「運用しながら資産を取り崩す」です。

老後資金は貯めたら終わりではありません。そこから「取り崩し」という貯めるよりも工夫が必要なフェーズが始まります。

よって、老後に向けて老後資金を準備しながら金融リテラシーも上げておくことが重要となるでしょう。

なお、冒頭で解説した通り老後に不足する額は一人ひとり異なります。老後2000万円問題は消えたということが話題になったこともありました。

2000万円という数字に翻弄されることなく自身に必要な額を見極めることが重要です。