子供が生まれたら学資保険に加入しようと思う方は少なくないでしょう。

最近、夏木マリさんが出演している「かんぽ生命の学資保険がリニューアル」というテレビCMが流れていました。

リニューアルされたのであれば、かんぽ生命の学資保険を検討してみようと考えている方もいるかもしれません。

職業柄どうリニューアルしたのか気になり確認しました。

結論から申し上げると、かんぽ生命の学資保険は全くおすすめできません。

今回の記事では、かんぽ生命の学資保険をおすすめできない理由について解説します。

学資保険を検討中の方は参考にしてください。

おすすめできない理由:戻り率は18年間で脅威の101.2%

かんぽ生命の学資保険がおすすめできない理由は、ずばり戻り率(受取総額÷保険料払込総額×100)が驚異的に低いからです。

(出典:かんぽ生命)

上図の契約例は、契約者である30歳男性が10年間で保険料(1,975,200円)を払い込んで、18年後に学資金(2,000,000円)を受け取るもの。

総額約200万円を18年間も運用して24,800円しか増えません。

18年もの間、資金拘束を受けて1.2%しか増えないというのは利回りが低過ぎで、これではインフレに勝てません。

この戻り率をウリにするということは、完全に日本人の金融リテラシーをバカにしていると言ってもいいでしょう。

学資保険には契約者である親に万が一のことがあった場合、保険料の払い込みが不要になる保障が付いています。

その一方、途中解約すると元本割れするという大きなデメリットがあります。

保障は付いていますが、この学資保険に入るくらいであれば、銀行の普通預金に預けておいた方がマシといったレベル。

なお、おすすめできないのは、かんぽ生命の学資保険だけではありません。

どの保険会社でも利回りが低いのは同じで、どの保険会社で学資保険に入っても戻り率は五十歩百歩。

現在のような低金利の時代には、子供が生まれたら学資保険とういう常識を捨てた方がいいでしょう。

インフレでお金の価値は減り続ける!?

長らくデフレに苦しんできた日本でもコストプッシュ型ではありますが、インフレが続いています。

現在のようなインフレがいつまで続くのかは誰にもわかりません。

インフレが収まればデフレに戻る可能性もあるでしょう。

ただ、1つ押さえておくべき事は日本銀行(日銀)は年2%の物価上昇を目標としていること。

下記の記事で解説した通り、デフレは経済を収縮させてしまうので年2~3%程度のインフレが経済的には良いとされています。

世界の多くの中央銀行も年2%程度のインフレ率を目標に政策を決定。

よって、毎年2%程度の物価上昇は想定しておくべきです。

年2%の物価上昇で「お金」の価値は36年後に半減する

仮に年2%のインフレが起こるとすると、所有しているお金の価値は相対的に2%ずつ下がっていきます。

つまり、モノの値段(物価)が上がることによって、通貨(お金)の価値が相対的に目減りしていることになります。

日本人は特に元本保証が好きですが、元本保証は額面の保証であって、価値の保証ではありません。

額面は保証されても価値は変動します。

日銀の目標が達成されれば年率2%の物価上昇が起こる世の中になりますので、最低でも年2%を上回る運用益を上げないと所有している資産の価値が目減りすることに。

なお、年率2%の物価上昇が続けば約36年で物価は2倍になり、保有しているお金の実質的価値は半減します。

利回りが低い学資保険に加入すると、学資を受け取る頃にはインフレによって教育費が大きく上がっていて、教育資金が足りないという事態が起こり得ます。

おすすめの学資の準備方法とは?|新NISAを活用

学資保険を使わないのであれば、どのように教育資金を準備すべきなのでしょうか。

上図の契約例のように学資が必要になるまで時間があるのであれば、2024年から始まる新NISAを活用するのも1つの方法。

契約例の学資保険料分をつみたて投資枠で年3%で運用した事例をシミュレーションしてみました。

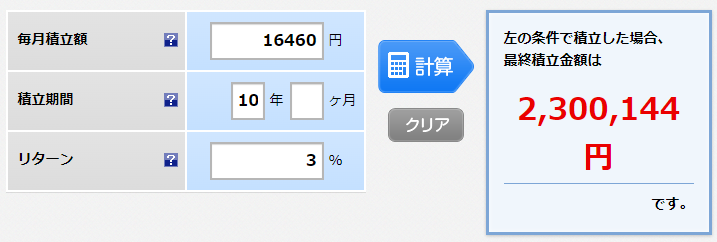

契約例の月額保険料分16,460円を10年間(年率3%)積み立てると、下図のように元本1,975,200円が約230万円になります。

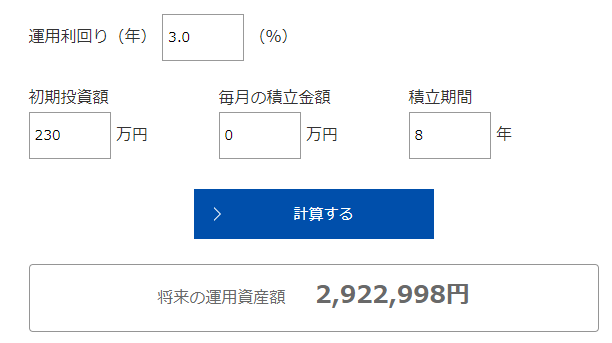

更に230万円を18歳になるまでの8年間、年率3%で運用し続ければ、資産は約292万円にもなります。

NISAには学資保険のように親に万が一のことがあった際の保障がないのが不安という方もいるでしょう。

不安であれば、ネット生保の掛け捨て定期保険に加入するのがおすすめ。

ライフネット生命の定期保険(保険金額200万円・保険期間10年)の保険料は30歳男性で月額659円。

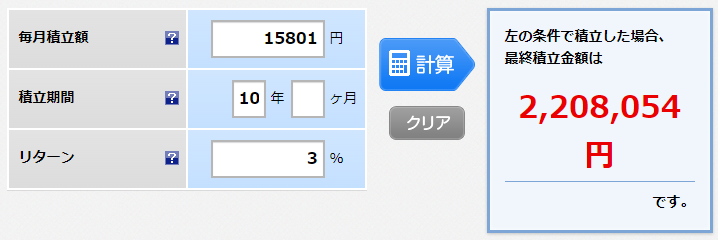

上記保険料分を差し引いた額15,801円(16,460円-659円)で運用シミュレーションをした結果は下記の通りです。

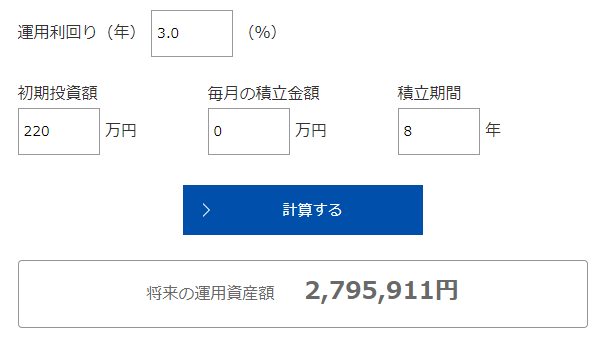

更に220万円を18歳になるまでの8年間、3%で運用し続ければ、資産は約280万円にもなります。

積立投資で年3%であればかなり保守的なので、仮に5%で運用できれば更に準備できる学資の額は大きくなります。

学資保険との差は一目瞭然です。

しかし、教育資金を元本保証がないNISAで運用するのは不安という方も少なくないでしょう。

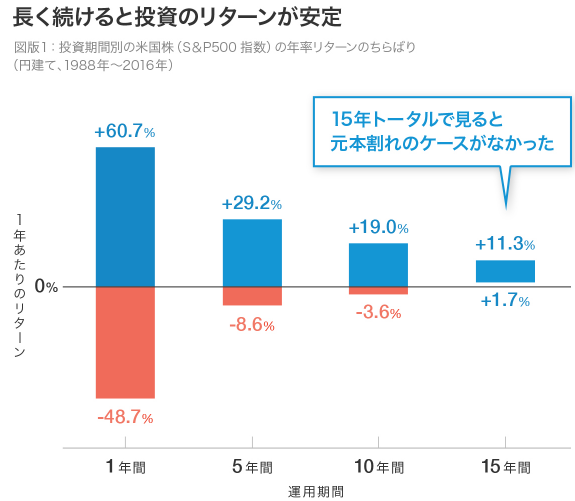

株式投資は単年度では収益が大きくブレますが、長期になればなるほど収益が下図の通り安定します。

(出典:WealthNavi)

上図の通り、1年間だけの保有の場合、最大のリターンは60.7%で最低のリターンは-48.7%と大きな差が発生します。

しかし、保有期間が長くなる(グラフでは右に行く)につれ、この変動幅のブレは小さくなり収益は安定。

15年間のトータルだと元本割れのケースは無くなります。

つまり、長期投資の場合、短期投資に比べ収益のブレ具合が小さくなり収益が安定します。

運用期間が短い場合は元本割れの可能性もありますが、運用期間が18年間もあれば、元本割れする可能性は非常に低いでしょう。

また、新NISAは非課税枠の再利用が可能。

積み立てた資産を教育資金として使ったら、翌年からは老後資金の準備としてその枠を再利用することができます。

まとめ

インフレが進んでいる昨今、さすがに今回のような利回りの低い学資保険に加入しようと考える方は少ないでしょう。

しかし、郵便局の人がすすめるから間違いないとか、多くの人が加入しているから安心と考えるのは危険。

赤信号みんなで渡れば怖くない状態になってしまいます。

時代の流れが短い周期で変わるような状況下では、自分の資産を守る意味でも金融リテラシーを上げておくことが必須となるでしょう。