インボイス制度が2023年10月から始まります。

インボイス制度についてよく理解していない方や、免税事業者である個人事業主やフリーランスなどが新たに消費税を収めるようになるだけと理解している方も多いでしょう。

しかし、インボイス制度の影響は売上1,000万円以下の免税事業者だけにとどまらず、物価高などという形で全国民に影響します。

現在のような日本経済の状態でインボイス制度を導入すれば、更に日本の衰退が加速してしまいます。

よって、インボイス制度は国民全員が協力して反対すべき制度!

そこで今回は、インボイス制度が導入された場合の日本経済への悪影響について解説します。

これ以上、日本を衰退させたくないという方は参考にしてください。

- インボイス制度とは?

- インボイス制度の影響①登録事業者を探す手間が増える

- インボイス制度の影響②小規模事業者の廃業が増える

- インボイス制度の影響③物価が上昇する

- インボイス制度の影響④消費税が増税されやすくなる

- 消費税は廃止すべき

- まとめ

インボイス制度とは?

インボイス(適格請求書)について国税庁のHPでは下記のように説明されています。

売手が買手に対して、正確な適用税率や消費税額等を伝えるものです。 具体的には、現行の「区分記載請求書」に「登録番号」、「適用税率」及び「消費税額等」の記載が追加された書類やデータをいいます。

(出典:国税庁)

また、インボイス制度については下記のように説明されています。

<売手側>

売手である登録事業者は、買手である取引相手(課税事業者)から求められたときは、インボイスを交付しなければなりません(また、交付したインボイスの写しを保存しておく必要があります)。

<買手側>

買手は仕入税額控除の適用を受けるために、原則として、取引相手(売手)である登録事業者から交付を受けたインボイス(※)の保存等が必要となります。

(※)買手は、自らが作成した仕入明細書等のうち、一定の事項(インボイスに記載が必要な事項)が記載され取引相手の確認を受けたものを保存することで、仕入税額控除の適用を受けることもできます。

(出典:国税庁)

インボイス制度のポイントは<買手側>が、<売手側>の発行したインボイス(適格請求書)がなければ仕入税額控除ができないという点。

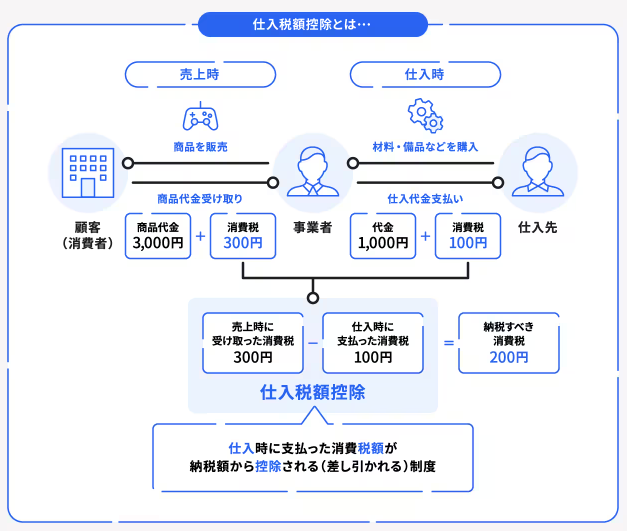

仕入税額控除とは、企業などの事業者が消費税を納税する際、自社の売上時に受け取った消費税額(売上税額)から自社が仕入れなどで支払った消費税額を差し引いた分を納税する仕組み。

下図のように受け取った消費税が300円、支払った消費税がで100円であれば納税する消費税は差し引き200円。

(出典:freee)

インボイス制度開始後は、インボイスを発行できない事業者から物品やサービスなどを購入すると仕入税額控除ができないため納税する消費税額が上がってしまいます。

インボイスを発行できるのは消費税の課税事業者のみ

適格請求書発行事業者に登録してインボイスを発行できるのは、消費税の「課税事業者」のみ。

年間売上高1,000万円以下の「免税事業者」は「インボイス」を発行できません。

ここにインボイス制度の大きな問題点があります。

これまで年間売上高が1,000万円以下で消費税を納めていなかった個人事業主やフリーランスなどの零細事業者はインボイスが発行できません。

「免税事業者」である個人事業主やフリーランスなどに仕事を発注する事業者側は、仕入税額控除ができなくなってしまいます。

インボイス制度が導入されると仕事を発注する事業者側としては、下記のような選択を強いられることになります。

- 仕入税額控除をせずに消費税を納める(消費税額が上がる)

- 発注先の個人事業主やフリーランスなどにインボイス登録を要請する

- インボイスを発行できる個人事業主やフリーランスなどに発注先を変更する

一方、現在「免税事業者」である個人事業主やフリーランスなどの零細事業者側も下記のような選択を強いられる可能性があります。

- 課税事業者となりインボイス登録する

- 免税事業者のまま消費税分の値下げをする

免税事業者が課税事業者となって消費税を納税するにしても値下げをするにしても、個人事業主やフリーランスなどの零細事業者の収入は減ってしまいます。

次項以降で、インボイス制度が個人事業主やフリーランスだけでなく免税事業者以外の人にも影響があることについて解説したいと思います。

インボイス制度の影響①登録事業者を探す手間が増える

一見、サラリーマン(会社員)の方には関係がないように思えるインボイス制度。

しかし、会社員の方にとっても影響があります。

影響点の1つが、インボイス登録業者を探す手間。

インボイス制度が始まれば、経費精算の際に会社側からはインボイスを出すように言われるでしょう。

インボイスが無ければ会社側は仕入税額控除ができず、消費税の納税額が増えてしまうから。

よって、サラリーマンの方でも備品を購入する際や取引先と会食する際などに利用する店舗がインボイス登録しているかを確認する手間が発生します。

インボイス登録事業者以外を使った場合には経費として認めないという会社も出てくる可能性があります。

インボイス制度の影響②小規模事業者の廃業が増える

インボイス制度が導入されると、小規模事業者の廃業が増える可能性があります。

先述しましたが、インボイス制度が始まると「免税事業者」である個人事業主やフリーランスなどの零細事業者は下記のような選択を強いられる可能性があります。

- 課税事業者となりインボイス登録する

- 免税事業者のまま消費税分の値下げをする

どちらを選択しても個人事業主やフリーランスなどの零細事業者の収入は減ってしまいます。

インボイス制度で大きな影響が出るのは「年収1,000万円以下の免税事業者で、B to Bの取引のある人」として下記のような職業が挙げられています。

俳優、映画監督、脚本家、カメラマン、ディレクター、構成作家、編集者、アニメーター、芸人、アーティスト、小説家、漫画家、翻訳家、校正者、ライター、デザイナー、イラストレーター、スタイリスト、ヘアメイク、Webデザイナー、ITエンジニア、ミュージシャン・音楽家、コンサート・ライブスタッフ、ハンドメイド作家、大家(居住用除く)、プロスポーツ選手、スポーツトレーナー、インストラクター、ダンサー、マッサージ師、ネイリスト、コンサルタント、一人親方、個人タクシー、ウーバーイーツなどの配達パートナー、配送業者(赤帽など)、シルバー人材センターで働く高齢者、伝統工芸などの職人、農家(農協、市場以外と取引がある人)、日雇い労働者、駐車場経営者、スナックなどの飲食店・商店の事業者、ヤクルトレディ、フリマサイトや手作り通販サイトの出品者、内職、クラウドワーカー、今は存在しない新しい仕事に関わる人など

(出典:STOP!インボイス)

消費税は赤字でも課税される過酷な税金であり、最も滞納が多い税金です。

その消費税を売り上げ1000万円以下の零細事業者に課すのはいかがなものでしょうか。

なお、免税事業者は消費者などから預かった消費税を納めず益税が発生していると批判する方がいますが、それは完全な間違い。

消費税は預かり金ではなく、益税は発生しないことが判決で確定しています。

「(前略)消費者が事業者に対して支払う消費税分はあくまで商品や役務の提供に対する対価の一部としての性格しか有しないから、事業者が、当該消費税分につき過不足なく国庫に納付する義務を、消費者との関係で負うものではない」

(東京地裁平成2年3月26日判決)

そもそも零細事業者の多くは適正な利潤を取り、そこに消費税を上乗せできているわけではありません。

適正な利潤が取れない、消費税分も十分に上乗せできないとなれば、自らの利益を削って消費税を納税することになります。

収入が多くない零細事業者は廃業を選択する可能性もあるでしょう。

インボイス制度の影響が大きいアーティスト系の廃業が増えれば、豊かな日本の文化が廃れてしまいます。

零細事業者が廃業してもエリートサラリーマンである自分には全く関係ないという方もいるかもしれません。

しかし、中小零細事業者の廃業が増えることにより、廃業した事業者が生産していた商品やサービスが手に入りにくくなる可能性があります。

例えば、廉価で仕事をしていた事業者が市場から排除された後、誰がその事業を引き継ぐのでしょうか。

発注先の零細事業者の廃業が増える事により、仕事の振り先がなくなるような形で連鎖廃業・倒産が増える可能性もあります。

現状でも痛めつけられている貴重な日本の生産能力(供給能力)が更に毀損され国力が下がることになります。

インボイス制度の影響③物価が上昇する

インボイス制度が導入されれば、物価が上昇する形で個人事業主やフリーランス以外の人達にも影響が出ます。

例えば、値上げされると言われているのが電気代。

インボイス制度が電気代の値上げに影響する理由は、FIT(固定価格買取制度)と関連しています。

FITでは、電力会社が太陽光発電からの余剰電力を固定価格で買い取りますが、「FIT」で余剰電力を電力会社に販売している「売電業者」の多くは消費税の「免税事業者」(一般家庭の場合はそもそも事業者ではないので、消費税の課税対象外)です。

インボイス制度導入により、電力会社は免税事業者である「売電業者」からインボイスを受け取れず仕入税額控除ができない分の損失が発生することに。

その損失を電気料金値上げで補填する案が検討されており、「再エネ賦課金」(再生可能エネルギー発電促進賦課金)に上乗せして一般契約者から徴収することになります。

導入された頃に比べて「再エネ賦課金」は上昇していますが、インボイス制度により更に上昇することになります。

上記の電気代は一例であり、他の分野でも値上げが増える可能性があります。

コストプッシュ型の物価上昇に苦しんでいる日本で、更に物価が上がるような制度の導入が必要なのでしょうか。

インボイス制度の影響④消費税が増税されやすくなる

インボイス制度の導入は消費税を増税するための布石とも言われています。

現在の消費税は標準税率10%と軽減税率8%の2区分。

インボイスを導入することにより、下記のように税率区分のパターンを増やして増税がしやすくなります。

- 標準税率20%

- 外食10%

- 食料品8% など

消費税は廃止すべき

経済が停滞して国民が物価高に苦しんでいる状況下で、更に物価が高くなるような制度を導入するなど正気の沙汰とは思えません。

そもそも下記記事でも解説しましたが、消費税は日本弱体化装置と言っても過言ではなく廃止すべき税金です。

消費税を廃止したら20兆円超の税収が吹き飛ぶと怒り出す政治家もいるでしょう。

減った税収を何で補填すべきなのでしょうか。

減った税収を補うべきものは国債。

国債をこれ以上発行すれば、日本は財政破綻(デフォルト)すると反対する方がいます。

しかし、下記記事で解説した通り、自国通貨建ての国債を発行できる日本が財政破綻(デフォルト)することはありません。

自国通貨建ての国債を発行している国の財政破綻(デフォルト)はないので、インフレ率を目標に財政出動すべきです。

よって、3~4%程度のインフレ率になるまでは国債を発行して財政出動することが可能。

まとめ

インボイス制度が導入されれば、その影響は売上1,000万円以下の免税事業者だけにとどまらず、物価高などという形で全国民に波及します。

現在のような日本の経済状態でインボイス制度を導入すれば、更に日本経済の衰退が加速してしまいます。

よって、インボイス制度は国民全員が協力して反対すべき制度。

日本の経済情勢などを考慮すれば、インボイス制度などに時間を使っている場合でありません。

30年間疲弊していた経済情勢の中、コロナと物価高に苦しんでいる国民生活の立て直しに全力を注ぐべき時。

このまま国民の生活を顧みない政治家や財務省の思い通りに政策が実行されれば、日本の凋落は止まらないでしょう。